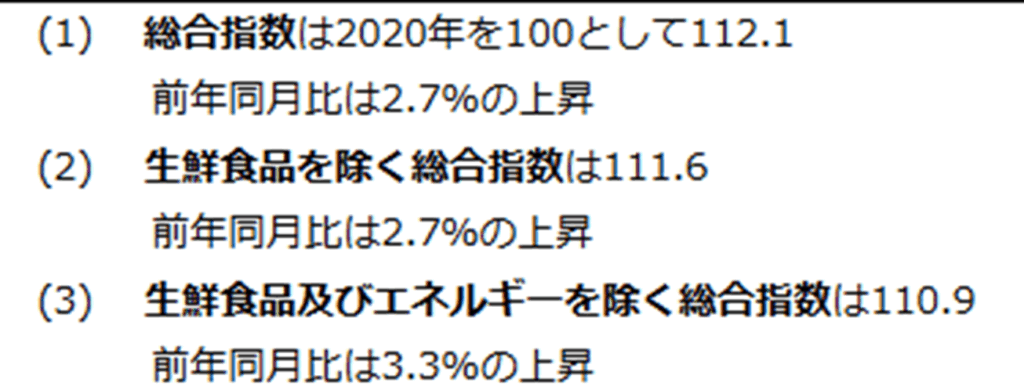

2025年秋、日本株は再び転換点を迎えています。

利上げか?据え置きか?それとも出口戦略か?

日銀の一手が、株式市場全体の方向性を大きく左右する局面です。

本記事では、最新の金融政策と株式市場の関係を整理し、

投資家が今注目すべきセクターを3つのシナリオ別に分析します。

現状分析:日銀の政策スタンスと市場環境

2025年10月時点で、日銀は政策金利を0.5%で据え置き。

米国との金利差は依然大きく、ドル円は150円前後の円安圏で推移しています。

- 10年国債利回り:1.6〜1.7%台

- コアコアCPI(除く生鮮・エネルギー):+3.3%

- 実質賃金:横ばい~微増

市場では、「日銀がいつ利上げに踏み切るか」「出口戦略は近いのか」に注目が集まっています。

シナリオ①:据え置き継続 ― 円安・外需主導相場

金利据え置きが続くと、日米金利差の維持=円安基調の持続につながります。

その結果、輸出企業を中心に業績が改善し、外需株が主役となる展開が想定されます。

注目セクター

- 自動車(トヨタ・ホンダなど)

- 機械(コマツ・ダイキンなど)

- 電機・ハイテク(キーエンス・ソニーなど)

投資戦略

外需株の押し目買い。特に円安メリット銘柄を中心に中期保有を検討。

シナリオ②:年内利上げ再開 ― 金融・内需シフト

もし日銀が段階的な利上げに踏み切る場合、

為替は円高方向へ、金利は上昇基調へと転じます。

想定される展開

- 銀行・保険株は利ざや拡大で上昇

- 輸出株は円高で業績調整

- 内需株(通信・サービス)に資金シフト

投資戦略

金融株を中心にポートフォリオを再構築。

外需銘柄の比率を下げ、バリュー・ディフェンシブ銘柄を増やす。

シナリオ③:サプライズ利上げ・出口戦略 ― ボラティリティ上昇

もし日銀が予想外に政策転換を打ち出した場合、

円急騰・株安というショック的な反応が起こる可能性があります。

想定される展開

- ハイテク・輸出株は短期的に売られやすい

- 防衛・建設・生活必需品などディフェンシブ株に資金が逃避

投資戦略

キャッシュ比率を上げ、短期的な乱高下に備える。

安定配当・低ボラ銘柄を中心にポートフォリオを防衛。

3つのシナリオ比較表

| シナリオ | 為替方向 | 有望セクター | 投資戦略の軸 |

|---|---|---|---|

| 据え置き継続 | 円安 | 自動車・機械・電機 | 外需株の押し目買い |

| 利上げ再開 | 円高 | 銀行・保険・通信 | 金融・内需重視 |

| 出口戦略 | 円急騰 | 防衛・生活必需品 | ディフェンシブ対応 |

投資家が意識すべき3つのポイント

- 「日銀の姿勢」を読むのではなく、「市場の反応」を読む

- 複数のシナリオに備えたポートフォリオを構築する

- 金利・為替・物価の三角関係を常にチェックする

相場の主役は移り変わります。

据え置きなら外需、利上げなら金融、出口なら防衛。

この切り替えを早く捉えることが、成果を左右します。

まとめ:今、投資家がすべきこと

- 金融政策の方向性を週次で確認する

- 円安メリット銘柄の押し目を狙う

- 政策転換リスクに備え、資産配分を柔軟に保つ

「政策を予想する」よりも、「政策変化に備える」こと。

これが、中級投資家が生き残るための現実的な戦略です。

YouTube動画もあります👇

コメント